Eleve seu portfólio com ativos que rendem acima de 21.1% ao ano. Abra sua conta no botão abaixo.

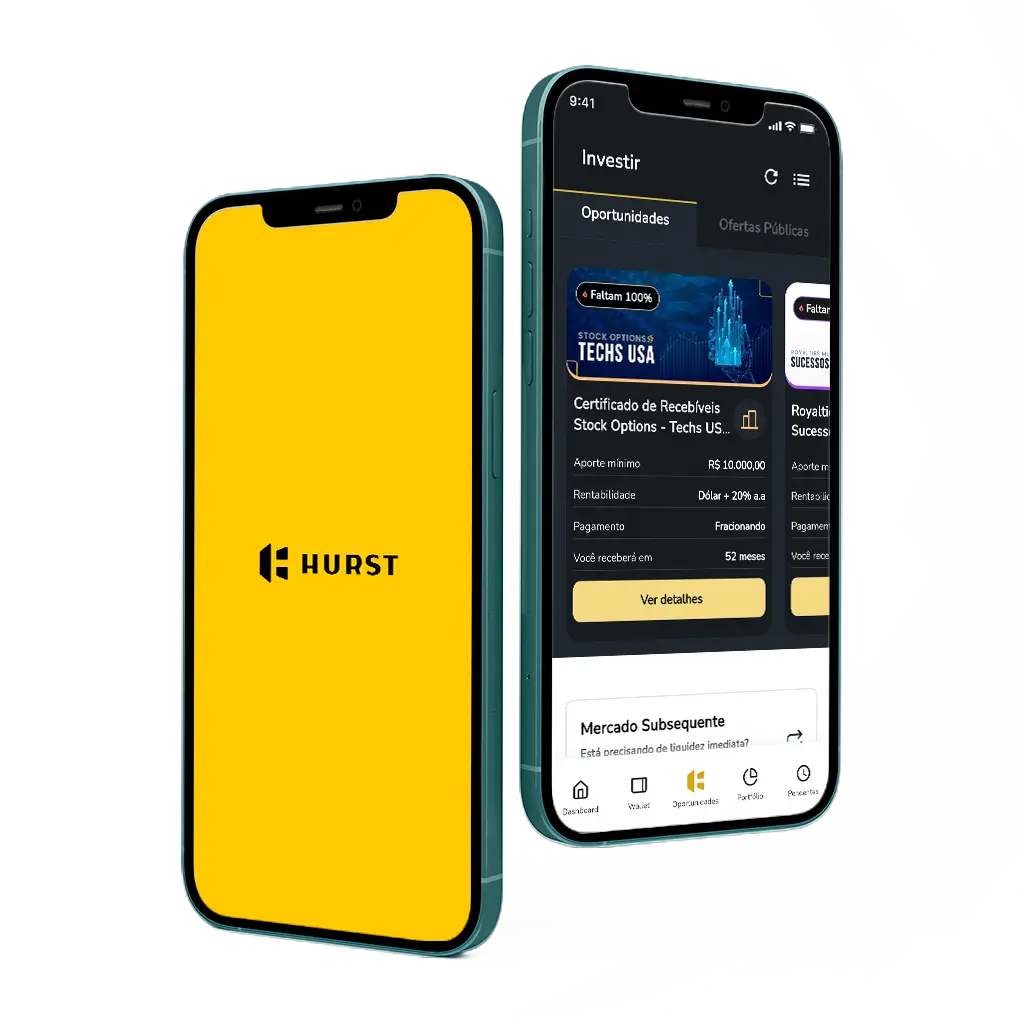

Invista em ativos alternativos e aumente seu patrimônio

DESTAQUES

NOTICIAS MAIS POPULARES

ATIVOS REAIS

As ações de crescimento sempre despertaram o interesse de investidores arrojados, principalmente daqueles que…

...O cálculo do ponto de equilíbrio financeiro mostra quando um investimento cobre custos e…

...INVESTIMENTO

Receber dividendos em dólar costuma soar como uma ideia simples. Na cabeça de muitos…

...Quando o assunto é investir melhor, muita gente ainda acredita que o segredo está…

...NEWSLETTER HURST

Acesse o potencial lucrativo dos investimentos alternativos.

Assine e receba insights exclusivos!

ATIVOS JUDICIAIS

Ativos judiciais podem ser acessíveis a investidores de todos os perfis. Os ativos judiciais…

...OBRAS DE ARTE

Peças de arte podem representar paixão, expressão pessoal ou estratégia de diversificação patrimonial com…

...CRIPTOATIVOS

Ativos judiciais podem ser acessíveis a investidores de todos os perfis. Os ativos judiciais…

...ROYALTIES MUSICAIS

A 21ª edição do estudo Global Entertainment & Media Outlook 2020-2024 da PwC prevê que...